Ведение любой предпринимательской деятельности является особым видом гражданско-правовых отношений между физическими и юридическими лицами, регулирующимся федеральным законодательством. Под понятием предпринимательства понимаются:

- систематическая реализация товаров одного направления или систематическое предоставление одних и тех же услуг;

- регулярное получение прибыли от продажи товаров или услуг.

Отметим, что прибыль от ведения предпринимательской деятельности рассчитывается в денежном эквиваленте. Расчет натуральными продуктами не требует учета в уполномоченных органах.

Любая предпринимательская деятельность должна быть легализирована, то есть быть зарегистрированной в специализированных государственных органах и иметь лицензию, разрешающую вести данный вид бизнеса на территории РФ. Незаконное предпринимательство влечет за собой серьезные последствия, как преступление в сфере экономической деятельности. К видам незаконного предпринимательства относятся такие случаи, как:

- производство, хранение и реализация нелицензионной и не сертифицированной продукции (ст. 171.1 УК РФ);

- оказание платных услуг по ремонту крупной бытовой техники и электронного оборудования без регистрации деятельности в уполномоченных органах;

- предоставление платных медицинских, парикмахерских и ветеринарных услуг без имеющегося на то специального разрешения (лицензии;.

- регулярная сдача жилой недвижимости или транспортных средств в аренду без оплаты ежегодного налога на доходы физического лица по форме 3-НДФЛ;

- торговля продуктами и промышленными товарами на стихийных рынках;

- ведение предпринимательской деятельности, не соответствующей заявленной информации в государственных органах;

- подача индивидуальным предпринимателем или юр.лицом заведомо ложных сведений о себе в регистрационные органы.

Как определить, что деятельность – предпринимательская?

Если уж законодатель предусматривает некую ответственность за какую-либо деятельность, которую он называет предпринимательской, то необходимо ввести критерии ее определения. Вычленим же эти характеристики, причем, не с позиций формальных, а так, как это происходит «на земле». Итак, предпринимательской может быть названа деятельность, которая предусматривает наличие хотя бы двух однотипных сделок… за год. Всеобъемлюще, не так ли?

Действительно, о том, что ты сделал сам и продал кому-то в интернете оригинальную бижутерию hand-made еще в далеком январе к октябрю можно и забыть. Зато все видит «большой брат», отслеживающий сделки, совершенные с одного IP-адреса. Отслеживает и берет на заметку. При этом, не нужно думать, что после того, как будет совершена вторая похожая сделка, начинающего предпринимателя вызовут в районное отделение ИФНС для прояснения ситуации и получения объяснений. Налоговики в РФ работают более грубо и безответственно:

- На человека будут поданы материалы в суд;

- Без его участия (в силу того, что он просто не будет об этом уведомлен) будет проведено заседание, на котором он будет признан виновным в незаконной предпринимательской деятельности, и на него будут возложены штрафные санкции;

- Затем дело будет передано судебным исполнителям, а о том, что он, оказывается, незаконный предприниматель, человек узнает только после того, как с его счета будут списаны соответствующие денежные средства. (Ну, или когда на пороге его квартиры появятся приставы).

Кроме того, налоговики считают признаками предпринимательской деятельности следующие обстоятельства:

- Показания покупателей (и в связи с требованием главных чиновников в стране усилить «прозрачность» делового климата в ФНС увеличилось число штатных должностей подставных покупателей – заняться больше нечем);

- Наличие рекламы предлагаемых товаров или услуг (причем, рекламой может быть признан даже контекстовый пост в какой-нибудь статье в интернете);

- Наличие товарных образцов (если у вас на момент проверки при себе оказался экземпляр такого товара, например, заколка, которую вы производите вручную для себя и предлагаете на продажу, то вас можно поздравить, вы – предприниматель);

- Оптовые закупки как самого товара (очевидно, что для целей перепродажи), так и компонентов для него. (А вот какой именно размер закупок подразумевается под оптовым закон не уточняет, оставляя решение на «милость силоналоговиков»);

- Наличие учетной документации (и самыми «любимыми» здесь являются расписки в получении денег и кассовые чеки, впрочем, подойдут и записи о приходах и расходах);

- Факт налаженных связей с поставщиками (вот как хотите, так и понимайте, или же просто воздержитесь от того, чтобы пить чай с кем-нибудь – вдруг он окажется поставщиком… чего-нибудь);

- Наличие договоров аренды помещения. (Как говорил один известный полковник полиции: «Если у вас есть сейф, значит, либо вы уже украли деньги, либо вы готовитесь это сделать». Если частное лицо арендовало какие-либо площади, значит, это уже точно попытка, даже нет, – покушение на ведение предпринимательства).

Если хоть что-то из указанного к вам относится, то не столь важно, что никакого юридического лица вы не регистрировали, вы – незаконный предприниматель. При этом следует помнить, что:

- Штраф за незаконный бизнес накладывается, в том числе, и на физических лиц;

- Не имеет значения, получили ли вы прибыль, или нет. Ответственность наступает только за сам факт устремления заниматься чем-то втайне (и, как следствие, избегать уплаты налогов).

Кроме того, в настоящее время законодательно выделен дополнительный юридический статус – «самозанятый гражданин». Это сделано, главным образом, для тех лиц, кто занимается микробизнесом, только в сфере предоставления услуг. Поэтому если выявляется активность какого-либо лица в сфере предоставления репетиторских или транспортных услуг без официальной регистрации данного статуса, то речь также идет о штрафе за незаконную предпринимательскую деятельность.

Ущерб

Незаконное предпринимательство крупный ущерб — это недополученный государством доход, то есть не перечисленные в казну налоги. При этом при исчислении ущерба учитываются только доходы, расходы правонарушителя во внимание не принимаются. В общую сумму включаются, как уже полученные денежные средства, так и стоимость продукции, на момент расследования не реализованной.

Далее нанесенный ущерб в сумме рассчитывается по общим правилам.

Надо отметить, что законом не установлена величина крупного ущерба. Определение ее оставлено на усмотрение надзорных органов.

Виды предпринимательской деятельности, которые являются незаконными

Впрочем, незаконной являются также и некоторые виды деятельности, которые могут выполняться уже зарегистрированными юридическими лицами и ИП. Речь идет об отсутствии соответствующей разрешительной документации на:

- Осуществление торговли определенными видами товаров.

В качестве яркого примера можно привести осуществление розничной торговли спиртосодержащей продукцией без соответствующей лицензии, выдаваемой юридическому лицу в привязке к данной торговой точке.

- Производство работ, услуг без необходимых лицензий и сертификатов.

Здесь примером является осуществление профессиональной строительной деятельности в отсутствие сертификатов СРО. Кроме того, нарушением также является превышение параметров работ, принимаемых на организацию: например, в стандартном сертификате СРО указывается, что сумма, на которую юридическое лицо может заключить договор, не должна превышать 10 млн рублей. Если соглашение заключается на большую сумму, то это значит, что имеет место незаконная предпринимательская деятельность.

Кроме того, за занятие некоторыми видами деятельности без наличия (и многократной проверки) лицензионной документации, может (в соответствии с действующим УК) наступать уголовная ответственность. Пример – торговля медицинскими препаратами без соответствующей фармацевтической лицензии, выданной профильным министерством РФ.

А в случае, если правила продажи некоторых товаров или оказания услуг грубо нарушаются, то в качестве мер купирующего воздействия следует и отзыв (аннулирование) лицензионной документации, и наложение на нарушителей штрафных санкций. Эта деятельность для этого субъекта предпринимательства сразу становится незаконной. Речь в данном случае может идти о продаже спирто- или никотиносодержащей продукции лицам в несовершеннолетнем возрасте.

Запреты в рамках выбранной системы налогообложения

Ограничения по видам деятельности, связанные с выбором налоговой системы, это на самом деле не запреты. Просто надо учитывать, что для льготных режимов действуют свои условия – по лимиту доходов, работникам, торговой площади, а также направлениям бизнеса.

Например, если ИП открыл магазин на ЕНВД или ПСН, то торговать может только в розницу. Если же из этого магазина будет проведена какая-то оптовая поставка, а не розничная продажа, то этот доход будет облагаться в рамках общей или упрощенной системы.

Все условия, которые надо соблюдать для работы на льготных налоговых режимах, прописаны в НК РФ. Мы подготовили таблицу, где собрали виды деятельности, разрешенные в рамках конкретных систем налогообложения.

СистемаРазрешенные виды деятельностиСт. НК РФЕНВДРозница и общепит на площади до 150 кв. м, все бытовые услуги, перевозки, рекламная деятельность346.26ПСНРозница и общепит на площади до 50 кв. м, некоторые бытовые услуги, автоперевозки, мелкое производство346.43ЕСХНПроизводство сельскохозяйственной продукции и рыболовство346.2УСНРазрешены почти все направления, кроме производства подакцизных товаров; добычи и реализации полезных ископаемых; проведения азартных игр; частные агентства занятости, ломбарды.346.12

Если ни одна из специальных систем вам не подходит, значит, надо работать по правилам общей системы (ОСНО), на которой нет никаких ограничений.

Читайте также: Состав преступления, организация и содержание притонов в статье 232 УК РФ

Наказание физических лиц за незаконную предпринимательскую деятельность в 2020

Нелегальный бизнес логично подразделить на:

- бизнес, который является нелегальным в связи с тем, что он не зарегистрирован должным образом (а значит, не попадает в выборку субъектов налогообложения);

- бизнес, который работает с нарушением действующих правил и ограничений (условно – деятельность без необходимых лицензий).

Так вот, в соответствии со статьями Налогового, Уголовного кодексов, а также Кодекса об административных правонарушениях физические лица несут все виды предусмотренной данными документами ответственности. Налоговые органы через суд добиваются выплаты штрафов, а также компенсации недоплаченных налогов. На первый взгляд, это справедливо, однако, выше была подробно указана дорожная карта, как именно это обычно происходит.

С физических лиц за ведение незаконного бизнеса взимается НДФЛ на сумму доказанного дохода, а также пени за просрочку внесения недоплаченного дохода. Это, что касается компенсации «выпавших» доходов государства.

А теперь штрафы:

- Штраф для фактического собственника бизнеса, не подавшего в ИФНС заявления на его регистрацию, составляет 10% от величины доказанного дохода (прибыли) от незаконной предпринимательской деятельности, проводимой в течение периода до 89 суток (но не меньше 20 тысяч рублей). Прибыль – это показатель, зависящий как от выручки, так и от издержек. Так что если обвиняемый желает продемонстрировать свои затраты, уменьшить величину прибыли, а также подтвердить, тем самым, позиции атакующих налоговиков, то он может попытаться это сделать. А сотрудники ИФНС в данном случае обычно ограничиваются «выставлением счета» на сумму полученной выручки.

- Штраф за незаконную предпринимательскую деятельность, проводимую без регистрации в течение более 90 суток, составит уже 20% от величины извлеченной прибыли, но не менее 40 тыс. рублей.

- Дополнительные штрафные санкции в размере 5 тыс. рублей накладываются на тех предпринимателей, которые начинают получать выручку от своего бизнеса до момента регистрации юридической оболочки. Грань законности здесь тонка: требуется наличие доказательств изначально добропорядочного умысла. То есть, речь может идти о начале бизнеса при задержке в регистрации юридического лица или ИП (при условии того, что документы предпринимателем уже поданы). Если же регистрация затягивается на срок, свыше 90 суток, то штраф возрастает вдвое – до 10 тыс. рублей.

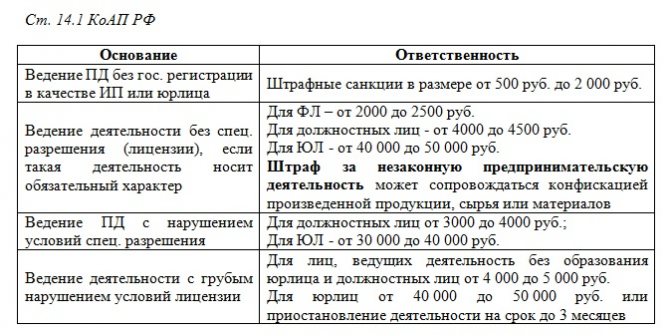

Отдельно КоАП РФ предусматривает наложение дополнительных штрафных санкций за незаконное ведение бизнеса:

- Если хозяйственная деятельность ведется без регистрации юридического лица, то размер штрафа в 2020 году составляет от 500 рублей до 20 тыс. рублей (по усмотрению сотрудника полиции, который его накладывает).

- Если же физическое лицо нарушает требования закона и ведет торговлю, к примеру, лицензируемыми видами деятельности без соответствующих документов, то штраф составляет всего от 2 до 2,5 тыс. рублей. Однако предмет торговли, а также средства производства (ценность которых уже может измеряться сотнями тысяч и даже миллионами рублей) конфискуются.

Домохозяйки

Домохозяек и женщин в декрете легче всего вычислить благодаря рейдам по социальным сетям,

Однако, если человек занимается репетиторством или уходом за больными, или ведет домашнее хозяйство за деньги, то, как минимум в 2019 году, он не должен платить налоги с таких доходов на основании пункта 70 статьи 217 НК РФ, но нужно уведомить налоговую инспекцию о такой деятельности.

Однако, если женщина, занимаются приготовлением тортов на заказ или предоставлением услуг по маникюру и т.д и работает с коллективом (у нее есть рботники), то в этом случае придется зарегистрировать себя как индивидуального предпринимателя и уплатить штраф.

Резюме

Штрафы за незаконную предпринимательскую деятельность в 2020 году в России такие, что, глядя на них, отбивается всякая охота заниматься каким-либо бизнесом вообще. В налоговых органах РФ работают специалисты с крайне низкой квалификацией (об этом свидетельствует крайне высокая текучка). Сотрудники полиции также не склонны проявлять благоразумие при выявлении каких-либо нарушений. В итоге отечественные правоохранительная и налоговая системы имеет ярко выраженные фискально-карательные функции. И никаких более!

Наказание пособника

Человек, регулярно оказывающий помощь, услуги лицу, занятому незаконной деятельностью или группе таких предпринимателей, по определению, считается членом организованной группы. А это уже преступное сообщество и незаконное участие в предпринимательской деятельности.

Следовательно, его промысел подпадает под действие УК. Наказание за пособничество будет соответствующим. В отношении гражданина, должностного лица, организации, один раз оказавших помощь, наложение взыскания рассматривается индивидуально, в зависимости от характера деяния. Но чаще всего в рамках КоАП, глава 14.